大家好,我是你们的朋友大骏。

中秋佳节即将来临,很多企业会通过团购购物卡等方式,给员工发些福利,或者送给客户等。但是做个购物卡的账务处理,也能惹来风险,今天这篇文章,大骏希望各位学习到位,不要让风险,降临到自己企业身上!

01

有关购物卡的政策

以及涉税雷区

一、政策是这样的

从《国家税务总局关于营改增试点若干征管问题的公告 》(国家税务总局公告2016年第53号)的规定来看,在预付卡的整个业务流程中,都无法开具增值税专用发票,那就意味着持卡人的购卡金额无法抵扣进项税。

1、企业购买预付卡,仅能从售卡方或支付机构取得普通发票,无法取得专用发票,项目是“预付卡销售和充值”,也就是说,从发票上可以开出企业购买了预付卡,随之而来就是“预付卡”实务涉税问题,如果是发放了,是否属于福利费、业务招待费等企业所得税税前扣除,是否代扣代缴个税(发给员工作为福利费需要代扣代缴个税),是否涉及商业贿赂等问题;如果用预付卡消费,又无法取得专票,也就无法抵扣进项税。

2、持卡消费后,销售方或特约商户也不得向持卡人开具增值税发票,那就意味着持卡人的购卡金额无法抵扣进项税。

二、购物卡账务处理成涉税“雷区”!北京一企业被罚近4万(不含代扣个税)

北京xxxx投资集团有限责任公司

决定书编号:三稽税稽罚〔2018〕1号

处罚类别:罚款

处罚事由:

1、该单位以购物卡及实物形式赠送外单位人员礼品,未按规定代扣代缴个人所得税;

2、该单位以购物卡形式发放给本单位员工防暑降温费,未按规定代扣代缴个人所得税;

3、该单位发放给本单位员工购物卡,未按规定代扣代缴个人所得税。

借用以上案例希望能够引起大家重视,我们发现财务人员还是在购物卡的账务处理上拿不准,甚至直接将购买购物卡的支出一次性计入了当期损益,其实这是错误的,在这里,大骏总结了5笔会计处理,供大家参考。

02

购买购物卡如何入账?

业务一

案例

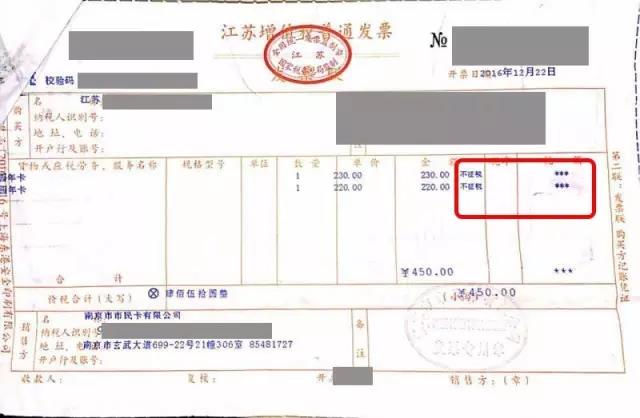

我公司购入了5000元购物卡,取得了项目名称为“预付卡销售和充值”、税率为“不征税”的增值税普通发票一份。

账务

借:预付账款-预付卡 5000元

贷:银行存款 5000元

提醒

不得直接计入“管理费用”,企业所得税前不得扣除。

业务二

案例

我公司用购物卡给员工发放过年福利,10个员工,每人500元的购物卡。

账务

借:应付职工薪酬-福利费 5000元

贷:预付账款-预付卡 5000元

提醒

(1)附件可以附上购买购物卡发票的复印件以及职工领取购物卡的签字单;

(2)属于个人性福利,应并入当月工资按照“工资薪金”所得代扣个人所得税。

业务三

案例

我公司用买的购物卡给送给客户作为交际应酬费,来维护客户关系。

账务

借:管理费用-业务招待费 5000元

贷:预付账款-预付卡 5000元

提醒

(1)应凭借购买预付卡时取得的发票复印件以及相关的赠送凭据,按照业务招待费进行税前扣除;

(2)企业发生的与生产经营活动有关的业务招待费支出,按照发生额的 60%扣除,但最高不得超过当年销售(营业)收入的 5‰。

业务四

案例

账务

借:销售费用-促销费 5000元

贷:预付账款-预付卡 5000元

提醒

(1)对于不属于随机赠与个人的情况,不需考虑代扣个人所得税的问题;

(2)销售时将其以买赠的形式赠送给客户,例如达到一定的销售额即可赠送一定额度的预付卡,此时应凭借购买预付卡时取得的发票以及相关的赠送凭据按照销售费用-促销费税前扣除。

业务五

案例

我公司用买的购物卡购买办公用品,取得办公用品清单。

账务

借:管理费用-办公费 5000元

贷:预付账款-预付卡 5000元

提醒

购买办公用品,可以凭购卡发票复印件和购物清单入账,按有关规定税前扣除。

03

购物卡入账风险以及如何入账

一、购物卡入账风险

1、首先,“金税三期”系统会第一时间监控到你公司购买了100张大面值的购物卡,用来干什么?对于突然异常增加的大额费用容易带来预警评估的风险!

2、其次,该项费用并未实际发生,存在不得在企业所得税前扣除的风险;

3、再次,购买的购物卡若是用来发放员工的,属于福利费,存在代扣代缴个人所得税的风险;

4、同时,若是购买的购物卡若是用来送礼的,属于业务招待费,更存在代扣代缴20%个人所得税的风险,并且还有涉嫌商业贿赂、行贿受贿的风险!

二、购物卡正确入账

1、公司购卡时会计分录

借:其他应收款——预付卡 xx万

贷:银行存款 xx万

提醒:取得开具的普通发票,品名“预付卡销售和充值”,发票税率栏“不征税”。

2、公司持卡消费时会计分录

借:管理费用、固定资产等(根据实际支出情况来列支科目)

贷:其他应收款——预付款

提醒:不能取得增值税发票,只能以其他能够证明业务发生的凭证入帐。

04

政策参考

根据国家税务总局公告2016年第53号第三条规定:

(一)单用途卡发卡企业或者售卡企业(以下统称"售卡方")销售单用途卡,或者接受单用途卡持卡人充值取得的预收资金,不缴纳增值税。售卡方可按照本公告第九条的规定,向购卡人、充值人开具增值税普通发票,不得开具增值税专用发票.…

(三)持卡人使用单用途卡购买货物或服务时,货物或者服务的销售方应按照现行规定缴纳增值税,且不得向持卡人开具增值税发票。"

另国家税务总局公告2016年第53号规定"未发生销售行为的不征税项目"下设601"预付卡销售和充值"、602"销售自行开发的房地产项目预收款"、603"已申报缴纳营业税未开票补开票"。

使用"未发生销售行为的不征税项目"编码,发票税率栏应填写"不征税",不得开具增值税专用发票。

(版权说明:本内容出于传递更多信息之目的,除确实无法确认,我们都会注明作者和来源,感谢原创者的付出。如涉版权问题,烦请留言,我们将迅速处理,谢谢!)

北京市海淀区上地信息产业基地三街中黎科技园1号楼2层

北京市海淀区上地信息产业基地三街中黎科技园1号楼2层 邮箱

service@kinghorse.com

邮箱

service@kinghorse.com 传真:

010-62968049

传真:

010-62968049 关注公众号

关注公众号